本期投資提示

上周回顧:

海外綜述:美聯儲如期加息,歐英央行按兵不動。美國:核心通脹小幅回落,零售銷售、工業產出均上行;美聯儲如期加息,小幅上調未來三年經濟增長預期,但仍維持核心PCE通脹預期不變,點陣圖顯示18年加息路徑預期有所弱化。歐元區:工業生產回升,制造業PMI強勁;歐央行維持政策立場不變,對歐元區經濟增長預期更加樂觀,但對通脹前景的判斷仍偏謹慎。英國:通脹居高不下,零售小幅反彈;英格蘭銀行維持貨幣政策不變,指出當前無序脫歐風險下降,若經濟增長符合預計,則未來幾年將溫和推進加息。

人民幣匯率:預期中的美聯儲加息影響較小,周內人民幣匯率升值。上周美聯儲如期加息,但由于對未來加息的樂觀情緒有所弱化,導致周內美元震蕩走平,周內人民幣中間價、CNY、CNH分別升值0.16%、0.14%和0.27%。考慮到2018年美歐貨幣政策的再分化、以及我國國際收支持續改善,我們維持人民幣匯率2018年穩中小幅升值的判斷不變。

資金面:操作利率小幅調升,但凈投放量再度擴大。上周央行操作利率調升5BP,調升幅度顯著低于市場此前預期,并且央行同時重啟資金凈投放,綜合而言周內資金面僅小幅收緊。上周(12.11-12.15)央行通過公開市場操作累計凈投放800億元,同時還有2880億元的MLF投放,央行重啟資金凈投放,整體而言資金面僅小幅收緊。R001、R007、R014、R1M分別上行12.8bp、24.85bp、56.2bp和25.61bp,12月15日R007報收3.3518%。

債券市場:債市收益率維持高位震蕩,國債收益率短升長降。上周債市主要影響因素包括::1)首先是海外,美聯儲在對通脹的擔憂與分歧中如期加息,對我國債市及人民幣匯率影響有限;2)央行操作工具利率小幅調升,但調升幅度顯著低于市場此前預期,加上凈投放量再度擴大,周內資金面僅小幅收緊;3)11月金融數據顯示企業整體融資環境趨緊,表外融資渠道監管嚴格,預計非標轉信貸仍將持續,信貸與社融、M2增速分化仍將延續。3)監管方面,上周仍處于意見反饋階段,并未有細節落地。周內債市收益率繼續小幅上行: 1Y-7Y國債收益率分別上行0-3bp,10Y國債收益率下降1.98bp,周五報收3.8904%。

本周展望: 美國預期內的加息影響有限,伴隨利空逐漸明朗,債市情緒有所穩定

此前我們提出1季度之前債市的三大利空(監管加碼預期、跟隨加息預期以及通脹升溫),伴隨利空逐漸明朗,預計債市悲觀情緒有望逐漸修復。上周美聯儲加息后,國內央行上調各項操作利率5bp與加大資金投放并存,基本面有韌性但難改下行趨勢,國內債市情緒如期好轉。未來伴隨監管政策落地,資金面和債市有望逐步回歸基本面。

1)美聯儲加息進入下半場,英歐貨幣政策預計將邊際趨緊,美元指數難上,海外貨幣政策格局對我國資金面以及債市壓力都比較小。海外對我國債市的影響主要通過匯率和國際收支兩大路徑。18年美歐貨幣政策面臨再分化,美元指數上行乏力;同時我國國際收支結構性改善仍將持續,海外因素對人民幣匯率沖擊較小,而且我國貨幣政策相對獨立,明年我國債市主要的邏輯還是圍繞國內監管、資金面以及經濟基本面。

2)央行貨幣政策立場維持穩健中性,操作利率小幅抬升的同時釋放流動性,在資金面市場利率顯著高于操作工具利率的情況下,投放量對資金面的影響遠大于操作工具利率的小幅調升。形成操作利率確認上行與實際資金面邊際改善并存的格局,明年該格局可能持續。

3)資管新規征求意見結束,繼續關注監管政策的逐步落地,預計后續監管大方向不變,但細節制定可能將考慮銀行業等的反饋意見,大概率好于當前版本。“嚴監管和防風險并重”也意味著監管的同時將著力避免資管新規對市場造成短期內較為集中的調整壓力。隨著監管政策逐漸落地,市場情緒預計有所修復,資金面和債市有望逐步回歸基本面。

正文

1. 海外綜述:美聯儲如期加息,歐英按兵不動

上周外匯市場主要關注三大問題:美、歐、英央行決議,經濟數據表現以及美國稅改前景。央行決議方面,美歐英三大央行決議均基本符合市場預期,其中美聯儲仍擔憂通脹前景并認為稅改對經濟增長的促進作用存在較大的不確定性,整體上對美元指數形成小幅下行壓力,但此后歐央行對通脹前景同樣較為謹慎,令歐元再度小幅回落,美元指數回升。經濟數據方面,美國表現不一,通脹、工業生產略弱,但零售增長較好;歐元區工業生產仍維持穩健復蘇態勢;英國零售數據低位反彈但趨勢仍需確認,整體上經濟數據并未對匯市產生方向性影響。而美國稅改因可能遭遇參議院2名共和黨議員的反對,上周中一度前景黯淡,導致美元指數下行,但周五共和黨對兩名參議院的要求作出讓步,稅改年底前通過概率提升,再度令美元指數回升。上周美元指數與前周基本持平,歐元、英鎊兌美元小幅貶值。

1)美國經濟數據:核心通脹小幅回落,零售、工業上行,Makrit制造業PMI震蕩上升。CPI方面,在能源價格的持續影響下,美國11月總體CPI季調同比上行0.2個百分點至2.2%;11月核心CPI同比小幅下行0.1個百分點至1.7%,未能延續上月弱復蘇格局;服務大類中,教育和通訊等暫時性因素進一步弱化,娛樂在多月上行后有所回落,醫療保健與住房均與上月持平。總體看,颶風影響消退后,核心通脹回升動力仍顯不足,通脹低迷并非完全為暫時性因素驅動,這將對明年美聯儲加息路徑持續形成一定的抑制。零售銷售與工業生產方面,美國11月零售銷售季調同比5.8%,較10月上行0.9個百分點,強勁增長大幅高于預期;11月工業產出季調同比3.4%,略低于預期,但Markit制造業PMI震蕩上行,美國工業生產信心有所增強,疊加零售數據表現較好,預計未來幾個月美國工業生產表現尚可。

美聯儲:如期加息,小幅上調未來三年經濟增長預期,但仍維持核心PCE通脹預期不變,點陣圖顯示18年加息路徑預期有所弱化。會后耶倫再度強調對通脹理解不足,并指出稅改影響尚不明朗。整體來看,美聯儲在市場充分預期中進行了本次加息,但2名票委反對、未上調核心PCE通脹預期、繼續強調對通脹理解有瑕疵、點陣圖顯示對18年加息預期路徑小幅弱化,仍令美元指數短線有所下滑。

2)歐元區經濟數據:工業生產回升,制造業PMI強勁,歐央行12月利率決議維持政策利率及10月QE調整計劃不變。歐元區10月工業生產指數季調同比回升0.5個百分點至3.7%,好于市場預期。同時,歐元區12月制造業PMI初值60.6,再創近17年以來新高,其中德、法12月制造業PMI初值分別為63.3、59.3,均延續上行趨勢,制造業生產信心強勁。

歐央行:12月利率決議維持政策立場不變,對歐元區經濟增長預期更加樂觀,但對通脹前景的判斷仍偏謹慎。歐央行12月利率決議措辭基本與10月一致,仍認為通脹上行需要時間和一定程度的貨幣政策寬松支持;全面上調17-19年GDP增速預期,但通脹預測方面,僅上調18年通脹預期至1.4%(9月預測值為1.2%),對通脹前景的判斷仍偏謹慎。此外,本次會議未討論QE計劃的終止時間,德拉吉表示多數委員會成員仍支持開放式結局。

3)英國:通脹居高不下,失業率持續保持歷史低位,薪資增速小幅回落,零售小幅反彈。通脹方面,英國11月總體CPI 同比3.1%,進一步上行0.1個百分點,而核心CPI同比連續4個月持平于2.7%的高位。勞動力市場方面,整體表現仍較為溫和,截至10月的3個月ILO 失業率連續4個月保持在歷史低位,而平均周薪季調同比小幅下行0.5個百分點至2.3%,仍延續近兩年以來的震蕩態勢。零售銷售方面,11月零售銷售和核心零售銷售季調同比分別為1.6%和1.5%,均在上月較低水平基礎上小幅反彈。

英格蘭銀行:12月利率決議維持貨幣政策不變,會議紀要指出當前無序脫歐風險下降,若經濟增長符合預計,則未來幾年將溫和推進加息。英格蘭銀行認為,近期經濟數據喜憂參半,能反映的信息相對有限;預計通脹接近見頂,后期將逐步回落;脫歐談判取得進展令英國無序退歐風險降低,但英國家庭、企業和金融市場對脫歐談判結果的反應,以及脫歐本身對英國經濟的影響仍存在一定不確定性。基于這些判斷,會議紀要表示,若英國經濟增長符合預計,則未來幾年將溫和、適度、漸進加息,加息方式則將遵循漸進、適度的原則。

2. 人民幣匯率:美聯儲加息影響較小,人民幣相對美元小幅升值

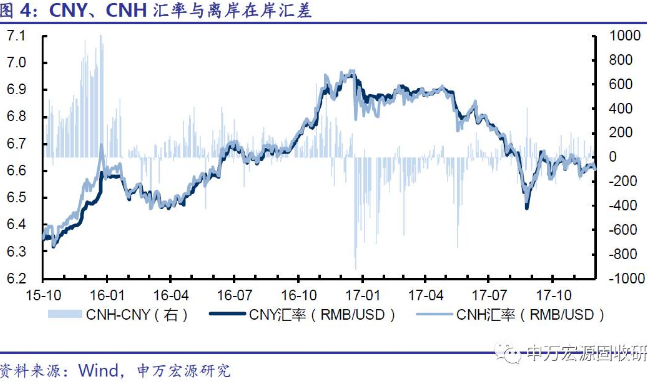

上周美聯儲如期加息,但由于對通脹前景仍然謹慎、對18年加息路徑預期有所弱化,美元震蕩走平,離岸、在岸人民幣均小幅升值。上周五(12月15日),人民幣兌美元中間價、在岸銀行間市場美元兌人民幣匯率(CNY)、離岸美元對人民幣匯率(CNH)分別報6.6113、6.6084和6.6058,較前周五(12月8日)分別小幅升值0.16%、0.14%和0.27%。上周CNH日均高于CNY約0.8點,在岸離岸匯率基本持平,匯差較前一周收窄(前周CNH日均低于CNY約38.4點);此外,上周CNY日均交易量為267億美元,相比前一周(216億美元)小幅擴大。

近期全球市場和人民幣匯率走勢符合我們前期的預期,維持人民幣匯率2018年穩中小幅升值的判斷不變。美聯儲加息已被市場充分預期,因而加息并未對人民幣構成貶值壓力,反而由于美聯儲對18年加息路徑的預期有所放緩,人民幣相對美元出現小幅升值。展望2018年,美聯儲加息進入下半場,英歐貨幣政策中長期內處于邊際緩慢趨緊的狀態,在這種情況下美元指數難出現大幅上行,同時,隨著中國國際收支的持續改善,我們預計人民幣匯率18年穩中小幅升值2%-3%左右,至18年底人民幣兌美元匯率預計為6.40-6.48。詳細分析請參考年度策略報告《全球貨幣政策周期分化的曙光——2018年海外貨幣政策及對國內債市影響展望》(17.11.23)。

3. 資金面:操作利率小幅調升,但凈投放量再度擴大

央行貨幣政策工具操作利率調升5BP,調升幅度顯著低于市場此前預期,并且央行同時重啟資金凈投放,整體而言資金面周內小幅收緊。上周(12月11日-12月15日),央行實施了逆回購操作共計5600億元,其中7天期3000億元、28天期2600億元,考慮到逆回購到期4800億元,累計凈投放800億元。除此之外,上周四央行還向市場投放了2880億元的MLF。周內央行持續向市場投放流動性。

臨近月中,月初寬松的資金面小幅收緊。具體來看,銀行間拆借利率方面,Shibor隔夜、7天、1M和3M利率分別上行11.6bp、7.2bp、14.79bp和2.57bp;銀行間質押式回購利率方面,R001、R007、R014與R1M分別上行12.8bp、24.85bp、56.2bp和25.61bp,分別報收2.7771%、3.3518%、4.4385%和5.5156%;交易所市場資金利率方面,GC001、GC007、GC014和GC028分別上行86bp、51.5bp、140bp和8bp。此外,7天與隔夜銀行質押利差、14天與隔夜銀行質押利差均走闊。

上周五,央行在貨幣政策操作中小幅上調逆回購、MLF利率各5BP,調升幅度顯著低于市場此前預期,顯示央行不希望本次小幅調升操作工具利率導致市場形成進一步加息的預期。盡管此次操作工具利率小幅調升,但同時央行凈投放量再度擴大,同時央行強調將進一步合理投放短期逆回購品種,結合年底財政存款投放、明年初定向降準落地,跨年、跨春節投放量較為充足,操作利率確認上行與資金面邊際改善并存,預計18年資金面將止升企穩。具體分析可參見我們點評報告《操作利率確認上行與資金面邊際改善并存,18年預計資金面止升企穩——逆回購、MLF利率上調短評》。

廣告

熱門搜索

相關文章

廣告

|債券研究

頻道

|債券研究

頻道