股指期貨在指數(shù)化投資策略中的應(yīng)用

admin

指數(shù)化投資主要是通過投資于既定市場(chǎng)里代表性較強(qiáng)、流動(dòng)性較高的股票指數(shù)成份股,來獲取與目標(biāo)指數(shù)走勢(shì)一致的收益率。

就投資策略而言,指數(shù)化投資最為突出的特點(diǎn)便是與傳統(tǒng)的主動(dòng)管理型投資的區(qū)別。主動(dòng)管理型是基于對(duì)市場(chǎng)總體情況、行業(yè)發(fā)展和個(gè)股表現(xiàn)的分析,試圖通過時(shí)點(diǎn)選擇和個(gè)別成份股的選擇,在基本擬合指數(shù)走勢(shì)的同時(shí),獲取超越市場(chǎng)的收益率;被動(dòng)投資策略則是指投資者在投資期內(nèi)按照某種標(biāo)準(zhǔn)買進(jìn)并固定持有一組證券,而不是在頻繁交易中獲取超額利潤(rùn)。指數(shù)化投資正是一種被動(dòng)型的投資策略,即建立一個(gè)跟蹤基準(zhǔn)指數(shù)業(yè)績(jī)的投資組合,獲取與基準(zhǔn)指數(shù)相一致的收益率和走勢(shì)。

被動(dòng)型管理策略主要就是復(fù)制某市場(chǎng)指數(shù)走勢(shì),最終目的為達(dá)到優(yōu)化投資組合與市場(chǎng)基準(zhǔn)指數(shù)的跟蹤誤差最小,而非最大化收益。那么如何復(fù)制指數(shù),如何界定跟蹤誤差的業(yè)績(jī)?cè)u(píng)價(jià)成為了指數(shù)化產(chǎn)品策略的核心內(nèi)容,也是眾多研究機(jī)構(gòu)現(xiàn)在所集中投入研究的內(nèi)容。

(一)為什么要進(jìn)行股指期貨指數(shù)化投資

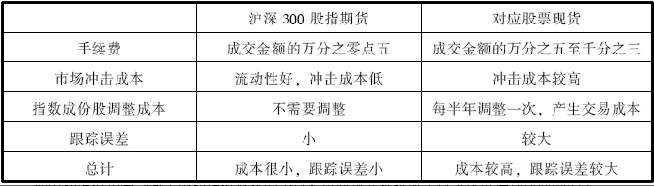

在股指期貨誕生前,唯一可以實(shí)行指數(shù)化投資的途徑是通過按該指數(shù)中權(quán)重比例購(gòu)買該指數(shù)中的所有股票,或者購(gòu)買數(shù)量較少的一籃子股票來近似模擬市場(chǎng)指數(shù)。由于個(gè)股的股本變動(dòng)、股利發(fā)放、股票分割、資產(chǎn)剝離或并購(gòu)等均會(huì)影響股票組合對(duì)標(biāo)的指數(shù)的跟蹤誤差。還有其他諸如投資組合的規(guī)模、流動(dòng)性、指數(shù)成份股的調(diào)整、即時(shí)平衡持股交易等也會(huì)增加基金經(jīng)理人對(duì)標(biāo)的指數(shù)跟蹤的難度。因此,以現(xiàn)金基礎(chǔ)的復(fù)制指數(shù)組合出現(xiàn)高跟蹤誤差就不足為奇了。相對(duì)的,股指期貨的出現(xiàn)允許投資者創(chuàng)造一種所謂的“合成指數(shù)基金”。這種替代實(shí)際購(gòu)買股票的方法是利用買賣股指期貨和固定收益債券來構(gòu)造一個(gè)和目標(biāo)市場(chǎng)指數(shù)相同或高于市場(chǎng)指數(shù)表現(xiàn)的組合,從而極大地降低了傳統(tǒng)投資模式所面臨的交易成本及指數(shù)跟蹤誤差。

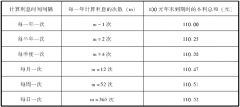

表10.1 股指期貨指數(shù)化策略與股票組合指數(shù)化策略的成本與跟蹤誤差比較

(二)股指期貨指數(shù)化投資策略原理

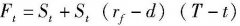

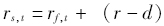

股指期貨為何能合成與大盤指數(shù)走勢(shì)相吻合的指數(shù)基金呢?1990年,美國(guó)學(xué)者Stoll和Whaley從股指期貨的理論定價(jià)模型F=I·e(R-d)(T-t)/365入手,通過對(duì)公式兩邊取對(duì)數(shù)并加以推導(dǎo),得出以下公式:

由于r-d可以看成是現(xiàn)金流,上述公式所蘊(yùn)含的意思可用圖10.1表示。

圖10.1 合成指數(shù)基金示意圖

更進(jìn)一步,如果積極管理現(xiàn)金資產(chǎn),產(chǎn)生的收益率超過無風(fēng)險(xiǎn)利率,指數(shù)基金的收益率就將會(huì)超過證券指數(shù)本身,獲得超額收益,這就是增強(qiáng)型指數(shù)基金(見圖10.2)。

圖10.2 合成增強(qiáng)型指數(shù)基金示意圖

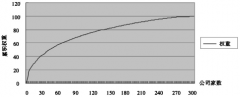

( 三 )股指期貨指數(shù)化投資策略實(shí)際運(yùn)用之一——期貨加固定收益?zhèn)鲋挡呗?/strong>

期貨加債券增值策略(見圖10.3)是資金配置型的,也稱為期貨加現(xiàn)金增值策略。這種策略是利用股指期貨來模擬指數(shù)。股指期貨保證金占用的資金為一小部分,余下的現(xiàn)金全部投入固定收益產(chǎn)品,以尋求較高的回報(bào)。這種策略被認(rèn)為是增強(qiáng)型指數(shù)化投資中的典型較佳策略,這樣的組合首先保證了能夠很好追蹤指數(shù),當(dāng)能夠?qū)ふ业絻r(jià)格低估的固定收益品種時(shí),還可以獲取超額收益。

圖10.3 期貨加固定收益?zhèn)鲋挡呗詧D解

(四)股指期貨指數(shù)化投資策略實(shí)際運(yùn)用之二——期貨現(xiàn)貨互轉(zhuǎn)套利策略

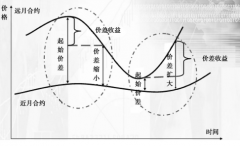

期現(xiàn)互轉(zhuǎn)套利策略(見圖10.4)是利用期貨相對(duì)于現(xiàn)貨出現(xiàn)一定程度的價(jià)差時(shí),期現(xiàn)進(jìn)行相互轉(zhuǎn)換。這種策略的目的是使總報(bào)酬率除了原來復(fù)制指數(shù)的報(bào)酬之外,也可以套取期貨低估價(jià)格的報(bào)酬。這種策略仍隨時(shí)持有多頭頭寸,只是持有的可能是期貨,也可能是股票現(xiàn)貨。

圖10.4 期現(xiàn)互轉(zhuǎn)套利策略圖解

其基本操作模式是:用股票組合來復(fù)制標(biāo)的指數(shù),當(dāng)標(biāo)的指數(shù)和股指期貨出現(xiàn)逆價(jià)差達(dá)到一定水準(zhǔn)時(shí),將股票現(xiàn)貨頭寸全部出清,以10%左右的資金轉(zhuǎn)換為期貨,其他約90%的資金可以收取固定收益,待期貨的相對(duì)價(jià)格高估,出現(xiàn)正價(jià)差時(shí)再全部轉(zhuǎn)回股票現(xiàn)貨。期貨各月份出現(xiàn)可套利的價(jià)差時(shí),也可以通過跨期套利來賺取利潤(rùn)。

該策略在操作上的限制是股票現(xiàn)貨頭寸的買賣。大量賣出股票組合對(duì)股票現(xiàn)貨市場(chǎng)有沖擊,會(huì)產(chǎn)生沖擊成本。這個(gè)成本的計(jì)算受股票現(xiàn)貨倉位的大小、交易時(shí)機(jī)等因素影響。

(五)股指期貨指數(shù)化投資策略實(shí)際運(yùn)用之三——避險(xiǎn)策略

避險(xiǎn)策略是指以90%的資金持有現(xiàn)貨頭寸,當(dāng)期貨出現(xiàn)一定程度的價(jià)差時(shí),將另外10%的資金作為避險(xiǎn),放空股指期貨,形成零頭寸達(dá)到避險(xiǎn)的效果。該策略的關(guān)鍵因素是要對(duì)交易成本和收益之間做準(zhǔn)確測(cè)算,選取好放空期貨點(diǎn)和平倉點(diǎn)。擇時(shí)能力的強(qiáng)弱對(duì)能否利用好該策略有顯著的影響,因此,在實(shí)際操作中,較難獲取超額收益。(六)股指期貨指數(shù)化投資策略實(shí)際運(yùn)用之四——權(quán)益證券市場(chǎng)中立策略

權(quán)益證券市場(chǎng)中立策略是指持有一定頭寸的股指期貨,一般占資金比例的10%,其余90%的資金用于買賣股票現(xiàn)貨。至于買入持有股票還是賣出某些個(gè)股或整個(gè)組合,還是需要預(yù)測(cè)個(gè)股、行業(yè)板塊和市場(chǎng)風(fēng)險(xiǎn)等因素與未來報(bào)酬率之間的關(guān)系。該策略典型的資產(chǎn)配置為:以10%持有短期國(guó)債,并可作為期貨的保證金,90%持有標(biāo)的指數(shù)股票組合或標(biāo)的指數(shù)的優(yōu)選組合。當(dāng)股票被高估時(shí),可以通過融券放空股票組合,同時(shí)使期貨頭寸完全覆蓋,也就是100%期貨頭寸。

不論使用哪一種衍生性策略都必須特別注意保證在所有時(shí)間內(nèi)持有正確數(shù)量的期貨合約份數(shù),并且需要注意控制從一個(gè)期貨到期月向下一個(gè)到期月滾動(dòng)期貨合約時(shí)的相關(guān)風(fēng)險(xiǎn),比如轉(zhuǎn)倉成本、流動(dòng)性等。

(七)保險(xiǎn)公司、銀行理財(cái)產(chǎn)品(低風(fēng)險(xiǎn)偏好基金)如何進(jìn)行股指期貨指數(shù)化投資

下面我們來舉例說明保險(xiǎn)公司、銀行理財(cái)產(chǎn)品(低風(fēng)險(xiǎn)偏好基金)如何利用股指期貨來進(jìn)行指數(shù)化投資。[例]

某保險(xiǎn)公司擁有一指數(shù)型基金,規(guī)模為20億元,跟蹤的標(biāo)的指數(shù)為滬深300,為簡(jiǎn)單起見,其投資組合權(quán)重分布與現(xiàn)貨指數(shù)相同。

方案一:現(xiàn)金基礎(chǔ)策略構(gòu)建指數(shù)型基金。直接通過買賣股票現(xiàn)貨構(gòu)建指數(shù)型基金,獲得資本利得和紅利,其中,未來6個(gè)月的股票紅利為1195萬元。

方案二:運(yùn)用期貨加現(xiàn)金增值策略構(gòu)建指數(shù)型基金。將18億元資金投資于政府債券,期末獲得6個(gè)月無風(fēng)險(xiǎn)收益為2340萬元(以年收益2.6%計(jì)算),同時(shí)2億元(10%的資金)買入跟蹤該指數(shù)的滬深300股指期貨頭寸。當(dāng)時(shí)滬深300指數(shù)為2800點(diǎn)。

滬深300股指期貨合約規(guī)模=2800點(diǎn)×300(元/點(diǎn))=840000(元/張)

每張保證金=840000×10%=84000(元/張)

現(xiàn)在應(yīng)購(gòu)買的6個(gè)月后交割的滬深300期貨合約張數(shù)為:

分紅率=1195萬/20億=0.6%

N=20億/(1+1.3%-0.6%)×84萬]=2365(張)

設(shè)6個(gè)月后指數(shù)為3500點(diǎn),假設(shè)忽略交易成本和稅收等,并且整個(gè)期間指數(shù)的成份股沒有調(diào)整。

方案一的收益:股票資本利得為20億×(3500-2800)/2800=5(億元);紅利終值為1195×1.013≈1211(萬元),總的增值為51211萬元;

方案二的收益:政府債券的收益是2340萬元;期貨盈利為(3500-2800)×300×2365=49665萬元;總的增值為52005萬元。