摘要

所有股票,甚至是非常強大的快速成長的公司,都可能被市場低估或高估。

我發現,成為一名成功的價值投資者最困難的方面是愿意認識到市場在短期內常常會誤判股票。

介紹

我要感謝我的好朋友 吉夫 為本文提供的靈感。他在最近發表的題為“ 權衡未來一周:信心下降對市場的可能威脅”的文章中,推薦了薩法爾必讀的文章,題為“ 為什么價值投資有效 ”。

從我的角度來看,盡管薩法爾的文章既簡短又簡潔,但充斥著深遠的長期價值投資智慧。因此,如果您完全關心自己的長期投資成功,請花幾分鐘閱讀和考慮這項重要工作。

換句話說,我想回應 吉夫 的建議,因為它確實符合我們這個時代最受認可的投資巨匠遵循并推薦的最深刻的成功投資策略之一。當然,我指的是投資傳奇人物 本杰明格雷厄姆、沃倫巴菲特,費雪,彼得林奇,僅舉幾例。

摘錄自“為什么價值投資有效”

本文首先分享了一個引用,如下所示:

施瓦格爾在接受采訪時引述了這一點–

"價值投資并非總能奏效。市場并不總是與您達成一致。隨著時間的流逝,價值大致是市場為股票定價的方式,但在短期內(有時可能長達兩到三年),在某些時期它是行不通的。那是一件非常好的事情。

價值方法在一段時間內不起作用的事實恰恰是它在長期內仍有效的原因。”

從我個人的經驗中,我發現成為一名成功的價值投資者最困難的方面是愿意認識到市場在短期內常常會誤判股票。簡單來說,在任何時候,市場都可以并且將高估或低估給定公司的股票,而無需考慮基本價值。結果,這些相同的投資者缺乏信心去相信基本面將不可避免地長期存在。喬爾·格林布拉特在這篇文章中說:

“ 除非您有足夠的信心,否則遵循價值方法是非常困難的。在我的書和課堂上,我花費大量時間試圖使人們理解,總的來說,我們正在以低于平均水平的價格購買高于平均水平的公司。如果這種方法對您有意義,那么即使您的策略不起作用,您也可以長期堅持該策略。您將給它一個工作的機會。但是,堅持不起作用的唯一方法就是了解自己在做什么。”

然后,文章繼續總結并總結其信息,僅指出最失敗的價值投資者之所以失敗,是因為他們缺乏耐心承諾長期持有的時間。我同意這種評估,并且在我從事該行業的五十年中,有許多個人經驗豐富的人多次采用這種方式。

我再次同意本文提出的結論。但是,即使我認為這篇文章具有深刻的見解,但我確實覺得它沒有回答文章標題中提出的問題。因此,我想通過擴大價值投資的實際“原因”來增加我的貢獻。我尤其想擴展提出如下的總結想法(強調的是我的):“總而言之,格林布拉特的簡單想法是如此有見地。價值投資行之有效(從長遠來看),因為有時(短期內)行不通。”

有吸引力的價值適用于所有類別的股票

為了入門,我想著重指出,沒有所謂的“價值股票”與“成長股票”之類的東西。所有股票,即使是實力雄厚,發展迅速的公司的股票,都可能被低估或貶值。被市場高估。因此,即使企業以非常快的速度增長,它仍然可以在短時間內基于基本面被低估,因此,它成為價值股票。估值是公司過去,現在和未來的收益和/或現金流量的函數。

此外,價值是與過去,現在和將來這些收益和/或現金流量增長的速度有關的。這是現金流量折現分析的本質,以我的拙見,這是評估業務最相關的方法。所有企業和與此相關的所有投資均從其代表利益相關者產生的收益和/或現金流量中獲得價值。

當您分析歷史值時,這將是正確的,因此,當您能夠準確地估計未來的收益和/或現金流量時,這將是正確的。但是,請注意,過去的值可能不同于現在的值,當然還有將來的值。這完全取決于這些收入和/或現金流量繼續增長的速度。結果,您可以從過去中學到東西,但是您還必須意識到,您只能對未來進行投資-未來可能與過去完全不同。

此外,大多數商品的價值在于找到您想要以便宜的價格(價值)購買的商品的功能。換句話說,當您能以便宜的價格找到東西時,您從中獲得的價值比購買它所花費的更多。購買商品時適用,購買投資時也適用。好消息是,當您可以議價購買投資時,您就有機會以最小的風險獲得超額收益。盡管如此,我在本文中的工作是幫助您準確地理解“為什么”是真的。

但是,在繼續之前,我想強調一點,關于喬爾·格林布拉特的引言,我有一點不同意。短期只跨越兩三年的想法通常被輕描淡寫。市場可以并且經常確實會在超過兩三年的時間范圍內對股票進行非理性估值。正是在這些時間里,一個人的耐心才真正得到考驗。因此,您要真正度過長時間的市場非理性行為的唯一途徑就是真正了解估值是什么,它來自何方以及為什么它將不可避免地占上風。簡而言之,答案在于數字,或更準確地說,是將數字一直推導出其邏輯結論。

頂線最終驅動底線

不論是專業人士還是非專業人士,投資者都容易因財務術語和指標的復雜定義而感到困惑,這些指標包括調整后收益,攤薄收益,基本收益,所有者收益,營業現金流,自由現金流,現金凈變動,EBITDA,企業價值等。這些指標(以及許多其他指標)在進行全面和/或復雜的財務分析時非常有用。然而,俗話說:“魔鬼在細節中”。

因此,我相信許多投資者對這些指標的細節和語義深有了解,以至于他們忽略了其真正含義的本質。核心指標是量度棒或工具,可提供對業務內部運作的見解。結果,如前所述,它們在進行復雜的財務分析時可能非常有用。另一方面,當我們過于陷入與他們有關的細節時,他們也會使我們的判斷蒙上陰影。

因此,關鍵是要簡化,簡化,簡化。憑直覺,我相信我們所有人都能理解并認識到成功的企業勝過失敗的企業。換句話說,大多數人可以從好生意中識別出壞生意。盡管底線獲利能力(收益)是一種被廣泛接受并被普遍采用的評估企業價值的方法,但它總是始于-從長遠來看與頂線有關。如果頂線是薄弱環節,那么世界上所有的金融工程將無法永遠掩蓋薄弱環節。

因此,為了說明價值投資的本質,我將利用迅速成為我最喜歡的基本指標的EBITDA。利息,稅項,折舊和攤銷前的收益本質上是應用標準金融工程之前的指標。因此,它比現金收益更接近現金流量。不過,我的觀點是,它是一個提供良好洞察力甚至可以感知基礎業務真正強大程度的指標。

當企業創造價值時,價值投資才能發揮作用

我試圖傳達的基本原則是,價值投資僅在基礎業務創造價值時才起作用。換句話說,便宜和有價值并不總是相同的。這就是為什么僅依靠市盈率之類的指標或任何其他基本指標的任何其他倍數會造成危險和誤導的原因。因此,讓我舉兩個例子,一個不成功,一個成功,利用最廣泛使用的衡量股票價值的指標:市盈率。

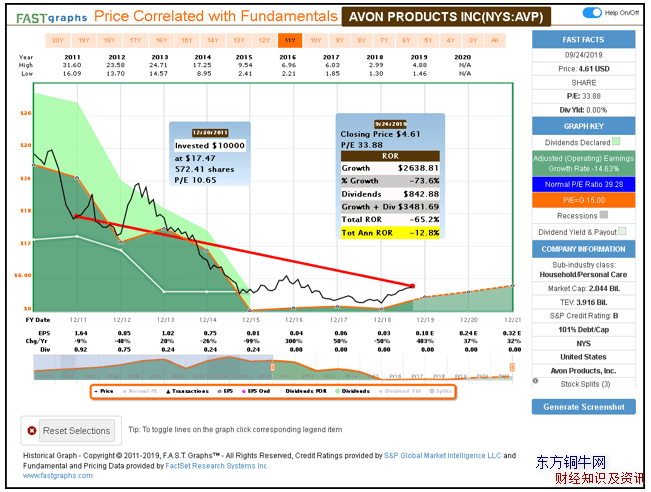

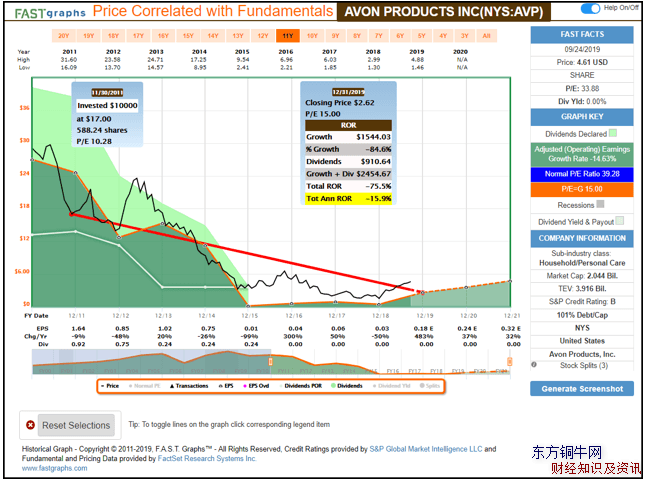

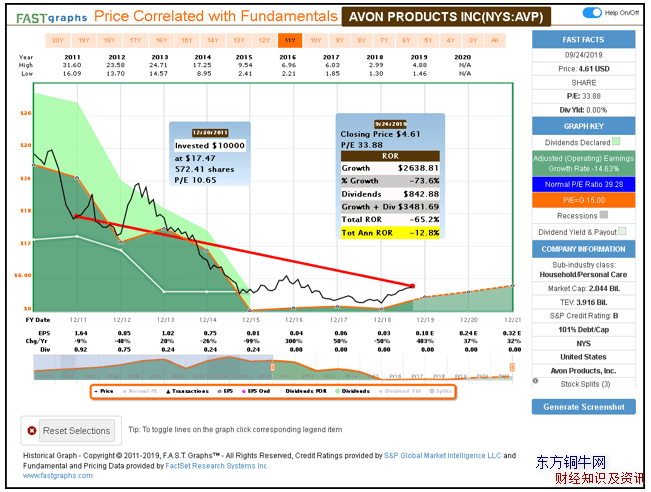

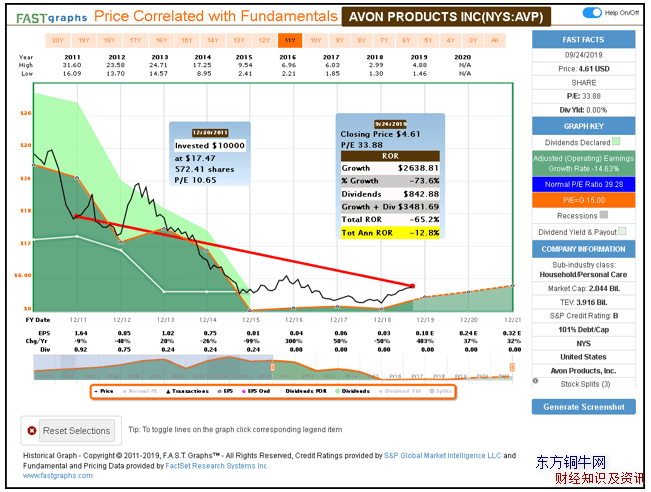

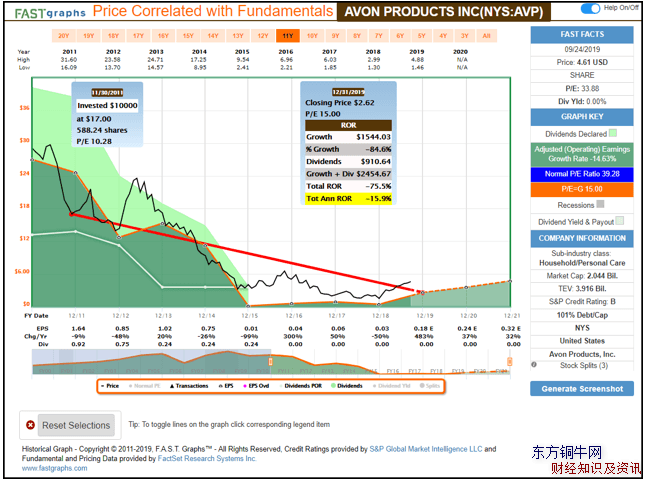

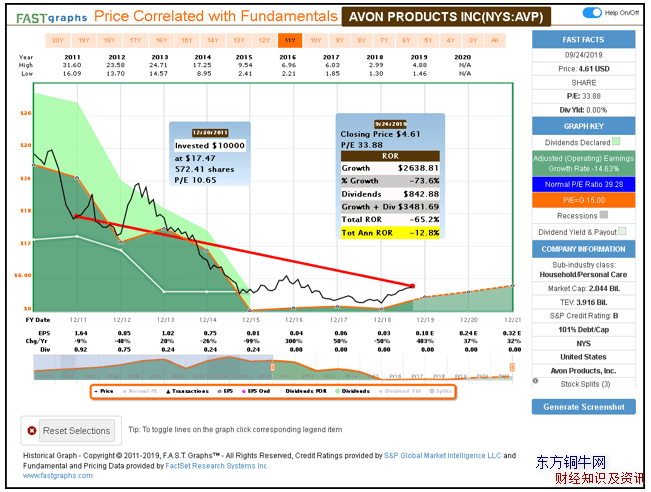

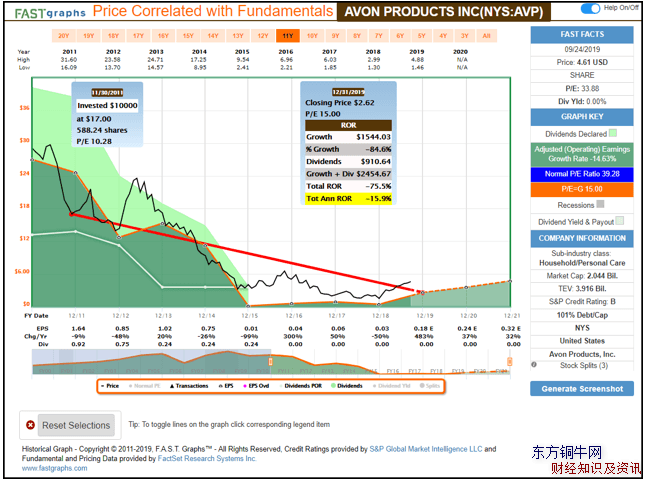

例如,2011年12月30日,雅芳產品(AVP)收盤價僅為10.65的極低市盈率。乍一看,大多數投資者會認為市盈率低于11代表非常低的估值。但是,如果您當天購買了Avon Products并保留到昨天收盤,您將損失大約74%的本金。即使您添加了在2016年被淘汰的股息,您的總虧損仍超過65%,或年化為-12.8%。明確地說,這并不是價值投資的全部內容。

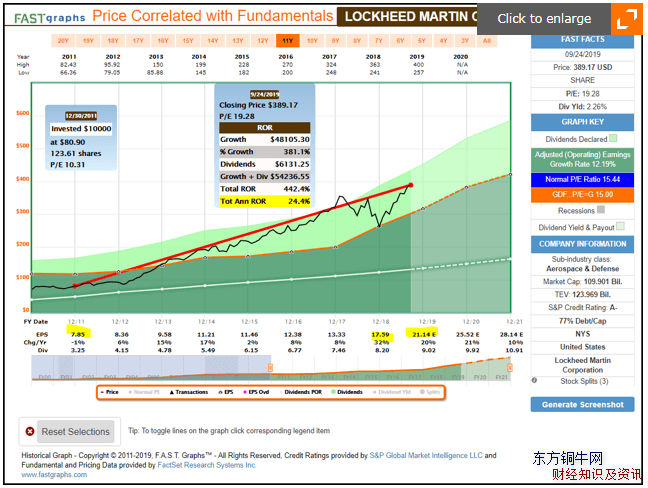

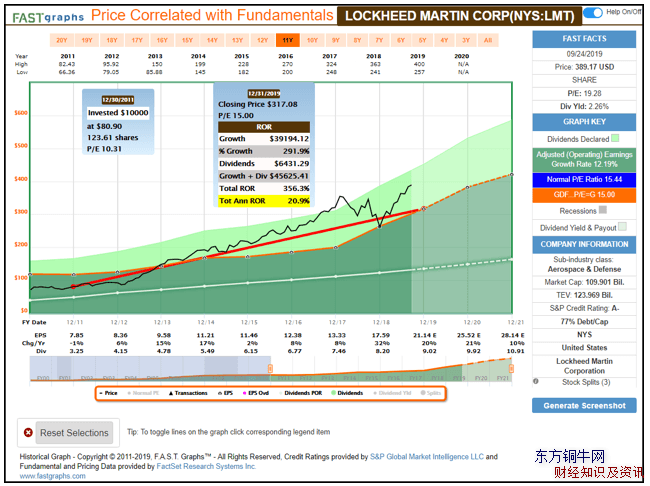

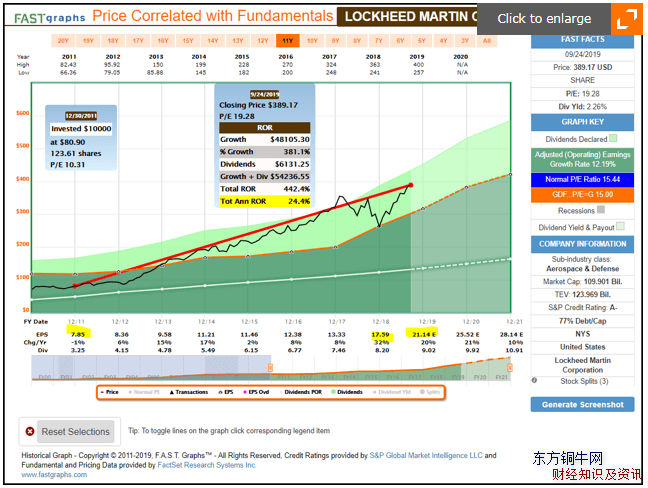

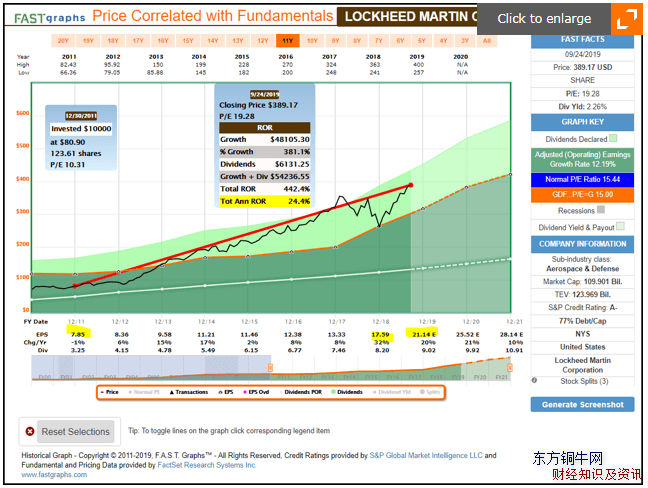

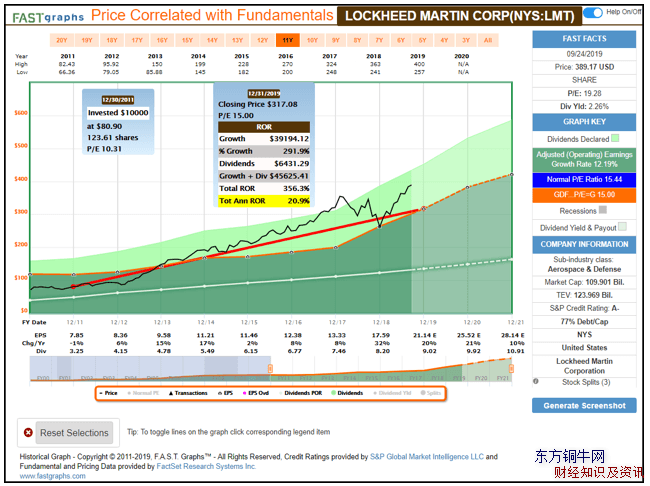

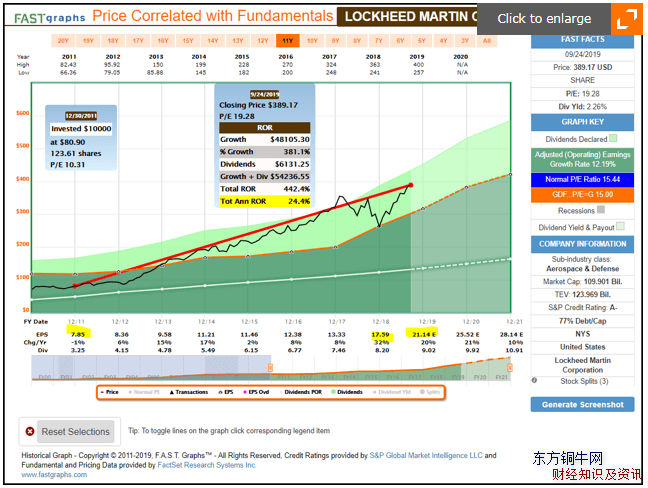

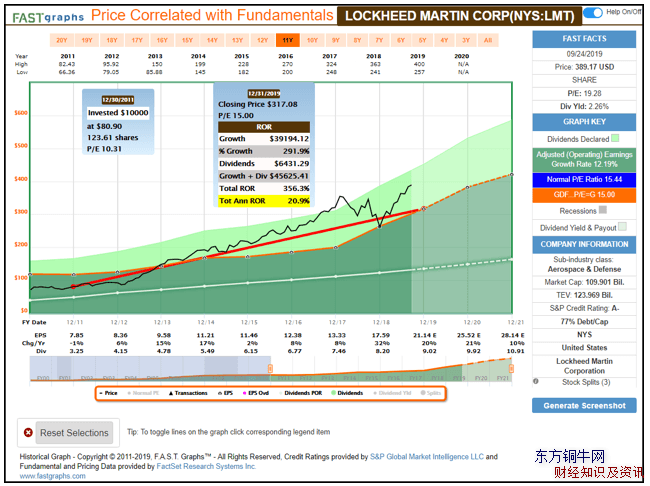

相反,如果您在2011年12月30日購買了洛克希德·馬丁公司(LMT),則其市盈率甚至更低,為10.31。在這種情況下,如果您在當天購買了該產品并一直持有到昨天的收盤價,那么您將獲得近四倍的資金,您的年化收益率平均每年將為正24.4%,這是一筆可觀的總收益。這就是價值投資的意義所在。

兩者之間的區別,不僅是了解而且還有耐心的關鍵,是要相信價值投資與企業在2011年12月30日之后的表現有關。雅芳產品在2012年底的每股營業收益為1.64美元。到2018年底,營業利潤僅為每股0.03美元,到2019年底預計僅為每股0.18美元。

相比之下,洛克希德·馬丁公司在2011年底的每股運營收益為7.85美元,到2018年底增至每股運營收益17.59美元,預計在2019年將產生每股21.14美元的運營收益。并且在2011年底市盈率非常低時,雅芳產品公司的業務崩潰了,而洛克希德·馬丁公司的業務則以兩位數的速度增長。

這使我回到上面引用的喬爾·格林布拉特引用的意義如下(并加了我的強調):

“ 除非您有足夠的信心,否則遵循價值方法是非常困難的。在我的書和課堂上,我花費大量時間試圖使人們理解,總的來說,我們正在以低于平均水平的價格購買高于平均水平的公司。如果這種方法對您有意義,那么即使您的策略不起作用,您也可以長期堅持該策略。您將給它一個工作的機會。但是,堅持不起作用的唯一方法就是了解自己在做什么。”

真正價值投資意味著以低于平均水平的估值投資于高于平均水平的公司。執行此操作時,成功所需要做的就是連續評估每個公司的季度財務報告,以確定公司是否正在成長。但是,請注意,如果長期業務基本面保持不變,那么糟糕的季度不會破壞您的論文。而且,很少或微不足道的收入損失幾美分或收入損失幾百萬美元通常不會改變長期觀點。

此外,我想確保讀者有適當的關注。我上面介紹的示例以及性能計算是在所衡量的時間范圍內利用價格行為進行的。但是,價值投資的關鍵和實質在于基礎業務的基本績效。

因此,我提供了以下其他圖表,在這些圖表中,我根據每個公司的公允基本價值計算了績效。讀者還應注意,按照價格走勢,這兩個例子目前都基于基本面在技術上被高估了。希望這將提供對真正意義上的價值投資的更多了解。這是關于業務價值,而不是價格。糟糕的業務仍然會根據內在價值計算產生可怕的結果,而好的業務仍然會根據內在價值計算產生異常的結果。

總結和結論

沃倫·巴菲特告訴我們,“在最具有業務價值時,投資才是最聰明的。”這確實是價值投資的本質(巴菲特選股標準)。如前所述,價值投資之所以準確,是因為有時它不起作用。當它不起作用時,就是真實的價值顯現出來。但是,正如我之前所指出的,需要耐心一點。但是,正如喬爾·格林布拉特所教導的那樣,價值投資只有在您了解自己在做什么時才能起作用。因此,關鍵是要了解和關注業務成果,而不是對價格行動做出反應。因此,我稱其為應用智能耐心,因為您知道自己在做什么,而這僅僅是以低于平均水平的估值投資于高于平均水平的業務。

|華爾街股票學院

頻道

|華爾街股票學院

頻道