使用豆粕期權化解企業采購風險

admin

靈活套保降低成本

從大豆主要供給國巴西、阿根廷、美國來看,巴西產量基本定型,即將開始進入大規模收割階段,雖然南部部分州少雨干旱產量下降,但全巴西產量預估仍高達1.24億噸。阿根廷主產區高溫缺水,引發市場擔憂,市場此前預估的5500萬噸產量或僅有5000萬噸。美國農民播種預期存在極大不確定性,市場普遍預期大豆種植面積大增至8500萬英畝。我國由于采購節奏放慢、2月大豆玉米比價較低,加上美國農業部專項補貼取消,大豆種植面積或僅8000萬出頭。

國內供需方面,受疫情影響,三四月國內禽料需求大概率是下降,但大豆到港往后推延、油廠壓榨減少,且中下游需求端備庫需求增加,普遍增加3—5天的飼料備貨天數,國內三四月屬于供需量雙減的格局,但需求端較強,5月前豆粕現貨支撐強勁。5月水產啟動,肉雞、蛋雞補欄順暢,大豆到港正常化、壓榨量也提高,屆時將是供需雙強的格局。

因此,未來三個月豆粕下跌概率小,可以判定豆粕價格上漲是大概率事件,但上漲啟動時間不確定,企業可用期權進行風險對沖。具體而言,建議采用以下套保策略:一是根據企業用量購買基差合同,比例60%-80%,剩余部分隨用隨買一口價合同;二是基差合同簽訂后擇機點價;三是賣出平值(虛值)看跌期權,比例20%—40%。

重點跟蹤因素(或指標):南美天氣,美國種植意向,國內生豬恢復情況。

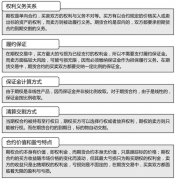

CBOT大豆走勢還看我國采購進度

美洲是大豆主產區,南美當前大豆處于生長收割季,北美將在4月開始播種。巴西大豆最新預估單產3.33噸/公頃,總產量預計1.24億噸,目前巴西大豆生長進入中后期,產量格局基本穩定,除非出現極端氣候,豐產的概率大。巴西南部產區雨水偏少,產量同比下降,如南馬托格羅索等州單產下降較為明顯。圖1為巴西未來兩周降水正常同比偏少,以現在形勢看對最終全國產量影響有限。

圖1為巴西大豆主產區降水同比

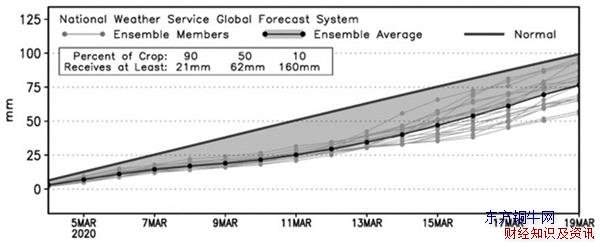

阿根廷大豆進入關鍵生長期,這一階段高溫少雨對產量形成十分不利。圖2為阿根廷大豆主產區降水同比。未來一周降水預報顯示阿根廷全部產區溫度異常偏高、降水稀少,圣達菲、布宜諾斯艾利斯等省干旱高溫尤為明顯。但是未來兩周的降水預報還不穩定,各模型預報降水前景不一,同比正常偏少的概率較大,需要進一步跟蹤。總體來看,阿根廷今年要實現5500萬噸的預期產量十分困難。

圖2為阿根廷大豆主產區降水同比

北美方面,美國農民正在準備春耕,大豆播種從南至北最快4月中旬啟動,玉米播種則是4月初最早啟動。美國農民大豆玉米播種需要進行選擇,影響農民行為的因素主要來自兩因素:一是貿易前景預期,二是大豆玉米比。美國農業部此前明確宣布,2020年將不會進行由于貿易戰而受到侵害進行的農業專項補貼,因此農戶如果選擇大量種植大豆,后期中美關系再次出現反復,農民將受到致命打擊,從這個角度來看,美國農民并不敢放開手腳擴種大豆。USDA預期2020年大豆種植面積將從7600萬英畝增加至8500萬英畝,但也有一些研報認為種植面積可能僅小幅增加至8050萬英畝。

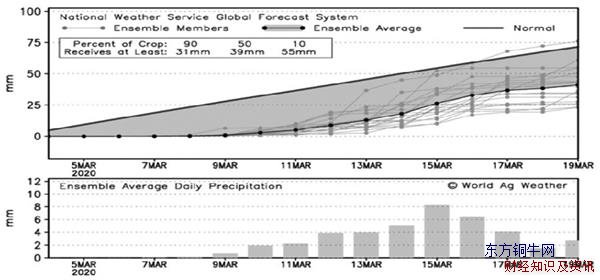

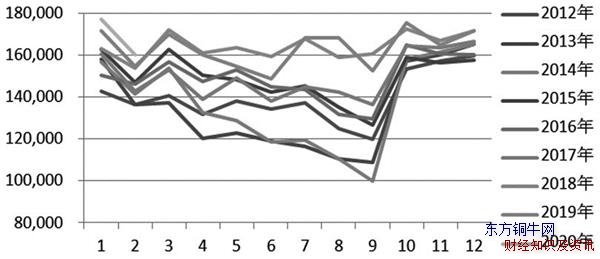

圖3為美國CBOT大豆玉米比

圖4為美國大豆月度壓榨量

我們認為,貿易問題隨時可能反復,沒有專項補貼的農民對大規模擴張面積是存有疑慮的。圖3為美國CBOT大豆玉米價格比值周度對比。其中第5周至第9周的比值尤為關鍵,2月、10月是美國農業保險價格的采集月份,2月和10月大豆、玉米平均收盤價較高的那個將作為理賠的執行價格。從圖3能看出2月大豆玉米價格比值并不高,僅僅比2012年和2013年高,處于近年來的較低水平,將有利于玉米種植面積的增加,但不利于大豆面積增加。因此,面對尚不確定的貿易前景、較低的大豆玉米比,美國新年度大豆種植擴張可能不如市場普遍預期。

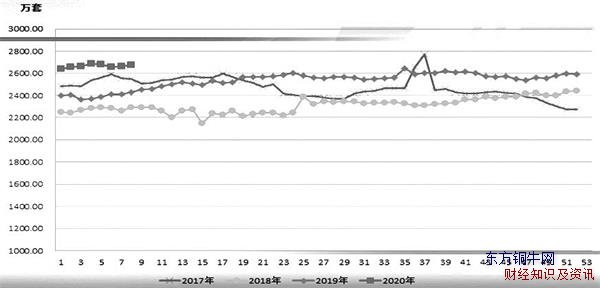

從美國內需來看,大豆壓榨量持續保持高位,圖4為NOPA公布的全美大豆壓榨月度量(千蒲式耳),2019年至今月度壓榨量同比持續高位水平,美豆壓榨需求旺盛。

總體上,巴西南部出現少雨高溫天氣,但全巴大豆生長狀態無憂,產量預估1.24億噸;阿根廷未來一周繼續少雨高溫,未來兩周預報有分歧,今年要實現預期的5500萬噸產量難度極大。美國農民種植面積因不確定的貿易前景和較低的大豆玉米比可能低于預期的8500萬英畝,美國大豆壓榨需求保持旺盛,尤其是阿根廷加高關稅之后更有利于美國大豆壓榨。后期CBOT大豆價格走勢更多決定于我國采購的進度,如果我國對采購進行拖延,大豆價格可能持續振蕩格局;如果我國快速兌現承諾,大豆價格將受到強力支撐。

豆粕現貨價格上漲還需美豆帶動

國內豆粕需求主力驅動來自三個方面:肉雞、蛋雞、生豬。

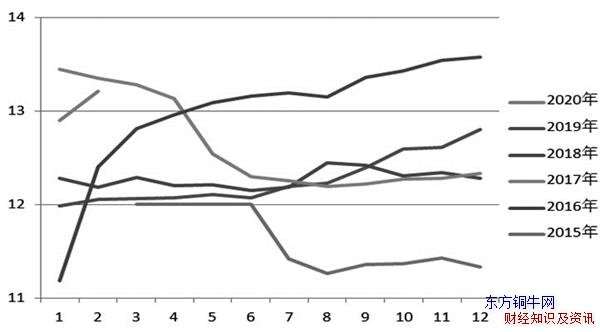

圖5為全國白羽肉雞父母代雞存欄

圖6為全國蛋雞存欄數

圖7為全國蛋雞補欄走勢

目前,肉雞、蛋雞存欄數量較高,蛋雞補欄持續處于高位水平,肉雞補欄受疫情影響短期受到壓制,但父母代產能處于高位,后期商品代存欄有望保持較高水平。因此,禽料消費3月短暫受制,后期保持高位水平問題不大。

國家政策大力支持生豬產能回復,政策在逐漸加碼。從2019年10月至2020年1月,全國能繁母豬存欄環比連續4個月增長,分別增加2.2%、4%、0.6%、1.2%,因此后期生豬存欄恢復值得期待。但是其中還是存在變數的,因為當前三元母豬PSY不高,母豬流產率較高等問題比較突出,因此生豬恢復情況還需要繼續跟蹤觀察。

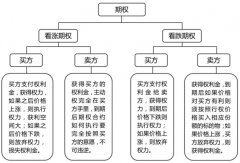

從供需基本面來看,南美豐產、阿根廷存不確定性、美國種植面積可能小于預期、美國內需旺盛、國內禽料消費保持高位、生豬政策持續加碼等因素疊加,豆粕價格大幅下跌的概率較小,但要上漲阻力很大,用期貨進行風險對沖的難度不小,用期權工具來為企業對沖風險則要有效得多。

根據前文的基本面分析,豆粕三四月現貨價格下跌的可能性較小,但價格要上漲需要美豆上漲的帶動,美豆上漲要看國內企業的采購節奏,如果采購往后拖延,則振蕩行情將持續,豆粕采購企業將面臨未知的價格上漲風險,更簡單一點的說法則是:不看跌,隨時可能上漲。針對此判斷,我們設計了如下采購和風險對沖方案。本方案涉及三種工具的使用:基差合同、期貨點價、期權。

1。基差合同采購。根據企業實際情況鎖定未來三個月用量60%—80%的基差采購合同,剩余20%—40%采用隨用隨買的一口價合同采購模式,目的是鎖定大部分采購量,將風險敞口下降至較低水平。

2。在基差合同采購完畢后,擇機進行期貨點價,點價應在企業開設的期貨賬戶上進行,執行合同時進行轉單操作。

3。賣出看跌期權進一步降低對沖成本。賣出數量為用量的20%—40%。分兩部分賣出,3月用量賣出5月平值看跌,四五月用量賣9月虛值看跌期權。具體分析如下:

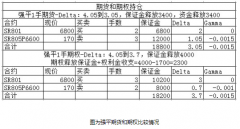

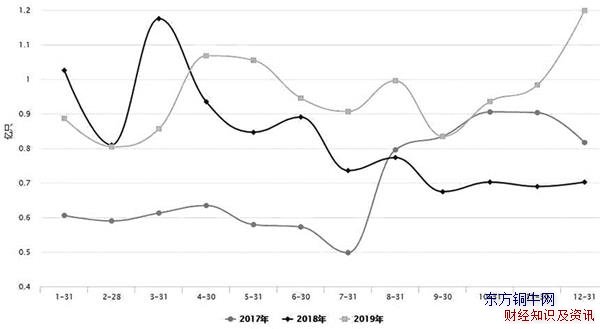

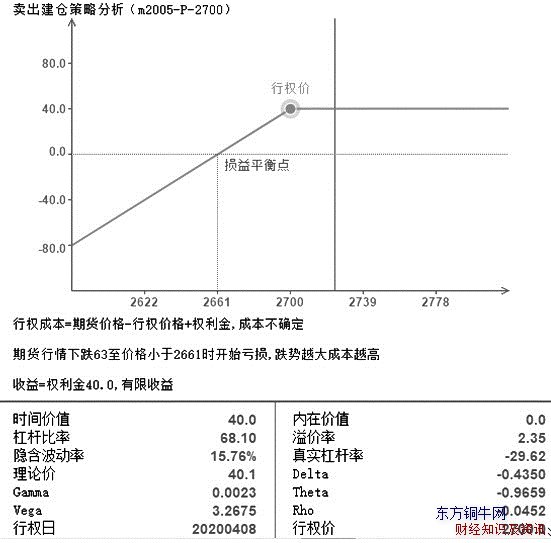

圖8為賣出豆粕05合約平值看跌期權分析(sell m2005-P-2700)

圖8為賣出豆粕2005合約平值看跌期權分析。5月合約的期權到期日較短,3月供給端難以寬松,賣平值看跌即可,賣出行權價2700的看跌期權,損益點位2661元/噸,相對當前的市場價,可以節省采購成本。

圖9為賣出豆粕09合約虛值看跌期權分析(sell m2009-P-2700)

圖9為賣出豆粕2009合約虛值看跌期權分析。9月合約期權到期日較長,賣出虛一檔看跌可以提高容錯率,賣出行權價2700的看跌期權,損益點位2628元/噸。