股指期貨與股票現貨市場相互作用的效應分析——到期日效應

admin

(一)到期日效應的含義

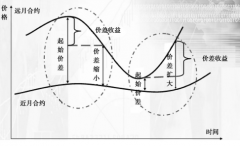

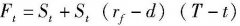

到期日效應是指在股指期貨合約臨近交割時,由于交易中的買賣失衡等原因而導致現貨市場的交易量和價格波動性暫時扭曲的現象。從期貨定價理論來看,股票現貨價格和期貨價格之間存在一種合理的基差,基差的大小決定于股市現貨的股利收益率、取得兩種金融商品所需的交易成本和資金的機會成本的比較關系等。一旦市場的現貨價格與期貨價格的差距偏離合理的水平,就會產生指數套利機會。指數套利有助于維持期貨市場和現貨市場之間正常的價格關系,但另一方面,進行指數套利的投資者常常在合約到期的最后交易日收盤時集中沖銷套利部分,從而在統一時間內對現貨市場造成買壓或賣壓,對股價走向暫時產生一定的影響。許多實證研究表明,股指期貨所引致的股市“跳躍性”波動大多集中在股指期貨合約的到期日。這說明,確實存在著股指期貨影響股市波動性的渠道,而且在臨近期貨合約到期日更為明顯。盡管這種影響的結果大多是短期的跳躍性波動,但如果市場參與者是非理性的,或者是信息閉塞的,這種影響還會產生放大效應,導致更嚴重的繼發性波動。尤其是在股指期貨、股指期權及個股期權同時到期的時候(即三重巫時刻),到期日效應更為明顯。同時,在股指期貨合約的到期日,現貨市場的成交量會異常放大,但價格波動率的變化卻不確定,盡管可能存在一定的價格反轉現象,但價格反轉的幅度較為有限。

(二)到期日效應存在的原因

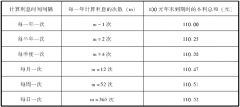

綜合來看,決定到期日效應的因素很多。各種衍生品到期日之間的關系、結算價格的確定方法、投資者結構與行為、現貨市場是否有買空賣空機制、市場深度等都可能是引起到期日效應的因素。Stoll & Whaley(1987,1997,1999)、Bollen & Whaley(1997)等人的研究認為,到期日效應的成因與股指期貨的交割制度密切相關。具體來說,就是隨著股指期貨合約的到期交割,期現套利、套期保值以及投機這三種交易行為根據股指期貨合約的交割制度而在到期日的博弈加劇,從而引發了股指期貨的到期日效應。總體上看,全球各市場股指期貨的交割結算價主要采取以下幾種確定方式:最后交易日現貨市場收盤前一段時間的平均價格,最后交易日現貨市場收盤價以及現貨市場特別開盤價。目前基本不存在普遍適用的最后結算價方法,不同市場的具體實踐也賦予了最后結算價確定方法的特殊性。表4-3反映了主要市場股指期貨交割結算價的計算方式。

此外,某些市場在不同發展階段,也曾經歷最后結算價確定方法的變化。例如,為防止機構操縱收盤價格,以及回避現貨、期貨、期權三重結算導致市場的過度波動,美國在1987年修改了S&P500股指期貨合約最后結算價的確定方法,由最后交易日收盤價修改為最后交易日次一日的特別開盤價。但相關研究發現,這一結算價格仍然可能導致一定到期日效應。

Whaley(1990)在檢驗S&P500時發現,在期貨合約到期日,市場波動確實有明顯增加。最主要的原因是當市場參與者持有相對于期貨的現貨部位時,在期貨或期權交易到期前夕,由于期貨與現貨價格拉近會使得期貨及現貨部分交易相對頻繁。套利者和避險者都要考慮是否持續避險或者將原先已避險之部位了結,因而使得兩個市場的交易量增加。若此時股票現貨市場不能提供足夠的流動性,則交易不平衡的情況將會發生,使得價格波動較為激烈。從微觀結構上看,到期日效應產生的最根本原因,是在股指期貨合約到期時股指期貨價格與現貨價格強制收斂實行現金交割,不同市場參與主體在到期日時的行為決定了到期日效應的發生。

具體來看,人們普遍認為,股指期貨的到期日效應主要歸因于市場中三種行為的存在:指數套利(Index Arbitrage)、套期保值(Hedging)和資產組合保險(Portfolio Insurance)。這三種行為在交易時間上的不均衡分布很可能造成股票市場波動性的增加,并在到期日臨近時更為明顯。下面主要對市場中的這三種行為加以簡要介紹。

1.指數套利

在股指期貨市場中,存在著大量的指數套利交易者,他們在股票價格與期貨價格中尋找差異,當二者價格的差異超過交易成本,就會賣出較高的一邊,買入較低的一邊,博取無風險利潤。套利行為雖然有助于使兩個市場的價格保持均衡,但有時也會造成股價的波動性有一個短暫的上升。如果市場是有效的,這種短暫性波動就如同投入大海中的一粒石子,隨著漣漪的擴散很快就會消失,市場會重新歸于平靜;但如果市場是無效的,在朦朧消息和投資者恐慌心理的作用下,這種波動會具有“放大”效應,造成其他股票波動性的增加。而在到期日,尚持有一定倉位的套利者需要平倉以避免交割,可能會出現買賣數量的短期不均衡,也進一步增加了股票市場的波動性。2.套期保值

由于股票市場上占主導地位的投資者以機構(如基金)為主,他們一般傾向于長期持有一定數量的股票組合,為了防范系統性風險,需要在期貨市場上長期保持相應的空頭倉位,當一個股指期貨合約到期時,他們就會將這一部位在到期日前平倉,然后在其他合約上再建立空頭部位。因此,在臨近合約到期日時,就會有大量要求平倉的買單出現,使期貨價格的波動性變大,這一波動又通過指數套利傳遞到股票市場,從而引起股市交易量和價格波動性的增加。3.資產組合保險

構造資產組合的目的主要是為投資者規避風險,但資產組合所有者的操作策略很可能會加劇股票市場和期貨市場的波動。假如股票市場的價格突然下降,根據持有成本理論,股指期貨的價格也必然下降。而資產組合的所有者預期到期貨市場的下降,也要賣出一定數量的股指期貨合約,以求得風險的最小化。這一行為恰恰加劇了期貨價格的下跌,并通過持有成本模型傳遞到股市,于是形成了惡性循環,導致股市和期市價格的螺旋式下跌。但是,值得注意的是,資產組合保險所引致的市場波動在最初必然要有一定的誘因(如突發性的下跌),而到期日大量套利部位與套保部位的平倉將會造成股市價格的跳躍性波動,無疑會成為資產組合引發“到期日效應”的重要誘因。如果股指期貨合約交割結算價格容易操縱,投機者預期到這一行為后,將加入操縱市場的行列,市場的波動將更為劇烈。如果市場期現套利者眾多,期貨合約到期日集中了結的壓力將增大市場波動的壓力,同時如果其了結頭寸的時間容易預期,投機者的“狙擊”將進一步加劇市場的波動。對于資產組合保險而言,如果市場出現突發性波動,則資產組合所有者的操作策略會進一步加劇市場的波動。

股指期貨的到期日效應是期貨研究文獻唯一證實了的會增加股票現貨價格的波動性因素。研究表明,股指期貨到期日效應的存在是短期的,對市場波動性的影響也是有限的。隨著到期日的結束,這種效應會迅速淡化,對股票價格的長期走勢毫無影響。因此,對于股票市場的長期投資者而言,到期日效應是不必在意的。雖然如此,如果市場投機氣氛濃厚,監管不到位,在利益的驅動下,投機資金可能會利用到期日效應加大對市場的操作,也可能會導致嚴重的后果,因此,監管部門也不能輕易忽視。

關于到期日效應對股市的波動和交易量的影響,實證研究也沒有得出一致的結論。但是,在實踐中,各國的交易所出于預防的需要,都在制度設計上采取了一些措施來防范或減弱股指期貨的到期日效應,如采取制定科學的結算價計算辦法、在到期日前逐步加收保證金、降低持倉標準等措施,都收到了較好的效果。近年來,隨著監管經驗和市場規則的完善,到期日效應已逐漸呈現淡化的趨勢。

為了避免結算價格被操縱,中金所將到期日股指期貨交割結算價定為最后交易日期貨標的指數最后2小時的算術平均價,并有權根據市場情況對股指期貨的交割結算價進行調整。由于時間跨度較大,成分股票權重比較分散,大大減少了被操縱的機會。同時,中金所將股指期貨的結算日定為每月第三個星期五,避開了月末效應、季末效應等其他可能引起現貨波動的因素。由于在制度上對股指期貨的到期日效應的影響做了充分考慮,因而在實踐中起到了很好地防范風險的作用,在滬深300股指期貨上市后的前4次合約交割日,市場運行較為平穩,并未產生交割日效應。

① 10月15日為最后交易日。

(三)到期日效應的典型案例

“到期日效應”在海外市場經常顯現。比如,2000年10月16日為我國臺灣地區加權指數期貨10月份合約結算日①,由于先前當局國安基金建立了大批多頭部位,并在10月15日停止進場,套利者于10月16日開盤以市價(第一個價)賣出現貨部位,特別結算報價較前一交易日低100點以上,致使國安基金背負期貨交易不當損失之名。由于當時臺灣加權指數期貨未平倉合約數高達10754口,遠超過以往四五千口的情況,加上當時當局盡力護盤,使期貨與現貨間的負基差高達百點以上,使套利部位亦逐漸增加,故在結算日因套利部位了結使當日現貨市場波動劇烈,下跌達282.89點,而期貨市場亦應聲下跌。不過,由于臺灣股市未平倉合約量均小,其投機短線交易仍為主流,故到期日效應在臺灣加權指數期貨市場并不明顯。又如,2006年5月21日是韓國5月的KOSPI200股指期貨和股指期權的到期日。Jackpot是家境外的實力雄厚的投資機構,其手中持有大量的執行價格為190點的KOSPI200股指買入期權(call option),而韓國KOSPI200的5月份股指期貨價在之前5個交易日一直保持在188.50點附近。顯然,Jackpot當時持有大量的執行價格為190點的KOSPI200股指買入期權處于虛值期權(out of the money)狀態。由于當天是該期權品種的最后交易日,如當天不行權的話,權利將因此而作廢。但是,在當日交易的最后一個小時,韓國KOSPI200股指期貨市場突然風云突變,Jackpot等境外投資機構憑借著雄厚的資金實力,突然入場,在1小時內建立了總數在6000手以上的凈頭寸,大幅拉升KOSPI200的5月份股指期貨價格,使得KOSPI200的5月份股指期貨合約價格一口氣從188.50點拉升到了191.05點,創下了KOSPI200股指期貨合約的歷史最高價,上漲了2.55%。由于大幅拉升股指期貨價格,期貨對現貨的溢價基差上升了0.75以上,因此引發了超過2000億韓元的期現間的多頭套利。而Jackpot持有大量的原處于虛值狀態的KOSPI200股指買入期權因此而轉為處于實值狀態(in the money),Jackpot執行買入期權的權利后,立即在股指期貨市場上做空套現,據說其在期權上就獲取了20倍的利潤。第二天,即2006年5月22日,jackpot等境外投資機構紛紛將前一日在股指期貨市場中建立的6000手多頭倉位進行平倉,而且還持續地加開空倉,所開空倉的凈頭寸達到了14800手,創下了韓國期貨市場上的歷史次高水平,使股指期貨價格從前日收盤的191.05點被打壓到了180.75點,當日跌幅達到4.3%,期貨和現貨間的基差因此被拉低到-0.35以下,由此又引發了超過5000億韓元的期現間的空頭套利。值得注意的是,這一案例發生在股指期貨期權的到期日。

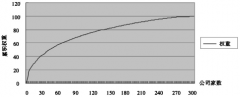

再如,新加坡新華富時A50股指期貨的交割日也曾與中國A股市場的幾次大跌驚人地巧合。通過觀察新華富時A50股指期貨自2006年9月5日推出后交割日當日上證綜指漲跌,在總共29個交割日中,上證綜指在其中8個交易日跌幅超過1%。跌幅最大的日期有2007年2月27日(下跌8.84%)、2007年5月30日(下跌6.5%)、2008年6月27日(下跌5.29%)。此外,有11個交易日漲幅在1%以上,剩下的10個交易日漲跌幅在1%以內。在這29個交割日內,上證綜指漲跌幅超過3%的交易日達到8個,占比近3成,這在一定程度上表明,新華富時A50股指期貨的交割日效應在中國A股市場也有一定程度的表現。

盡管理論界對是否存在“三重巫時刻”有著激烈的爭論,但是我們還是應當從維持市場的持續穩定發展的角度出發,從保護投資者利益的角度出發,加強市場基本建設,加強對投資者和客戶合法利益的保護,加強風險管理和監控,真正做到防患于未然。